随着美联储继续缩减其资产负债表金融类股票是哪些股票,美国债务上限问题再次出现,使美联储陷入困境,只是这一次更加棘手。美国联邦债务上限将于明年1月2日恢复,这将促使美国财政部采取一系列非常措施,包括削减现金储备,减少国债发行量,以保持其借贷能力。

其次,股票配资可以降低投资风险。当市场下跌时,投资者自有资金的损失会相对较小。例如,在上述例子中,如果市场下跌10%,投资者自有资金的损失仅为1万元,而配资资金的损失则由配资公司承担。

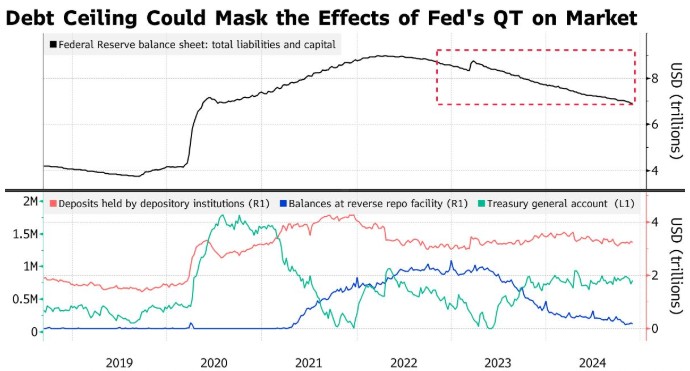

由于美国财政部的现金余额——即财政部一般账户(Treasury General Account,简称TGA),是美联储资产负债表上的主要负债之一,此类举措将主要提振银行存放在美联储的准备金,以及对隔夜逆回购协议工具(RRP)的需求。这意味着,随着美联储在量化紧缩(QT)过程中继续缩减资产负债表规模,市场将拥有充裕的现金。

但一旦国会通过立法暂停或提高债务上限,美国财政部将迅速重建其现金余额,这一过程将从金融体系中抽出现金。资金在市场和政府现金账户之间的转移有可能掩盖一些信号,而这些信号对于识别美联储资产负债表重组造成的压力至关重要。

道明证券美国利率策略主管Gennadiy Goldberg表示:“随着债务上限开始压低TGA余额、暂时增加体系中的准备金,美联储在监测QT的影响方面可能是盲目的。这也增加了这样一种风险,即一旦债务上限提高,准备金迅速减少,导致彻底的短缺。”

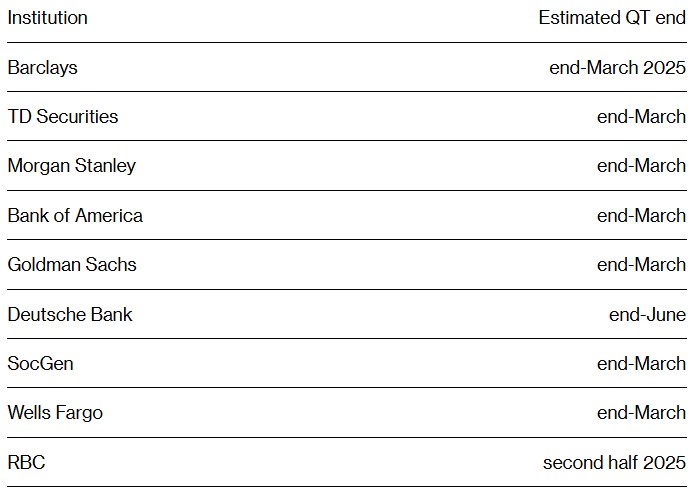

美联储11月会议纪要显示,工作人员向委员会简要介绍了恢复债务上限的可能影响。所有这些都使市场参与者和政策制定者更难确定QT的结束。会议纪要显示,在纽约联储公开市场部门的初级交易商调查和市场参与者调查中,三分之二的受访者预计QT将在2025年第一或第二季度结束。

在2023年上次债务上限事故发生时,美联储缩减资产负债表的时间还不到一年,仍有2.2万亿美元的隔夜逆回购工具——一种被视为流动性过剩晴雨表的工具。然而,一旦国会暂停上限,美国财政部通过增加发行国债重建现金余额,货币市场基金就撤出了RRP。这一次,到2025年,这个数字还不到1500亿美元。

这意味着任何对TGA的重建都将导致银行准备金的下降。尽管该账户目前的规模为3.23万亿美元,政策制定者认为这是一个充裕的水平,但市场观察人士正在密切关注这一水平,以评估在什么时候它将变得短缺。

此外,摩根士丹利表示,由于融资市场的背景与上次不同,出现更多波动的风险也更大。大摩策略师Martin Tobias在一份提前一年的报告中写道,自2023年以来,对冲基金持有的美国国债多头头寸“大幅增加”,美联储和银行体系之外的抵押品数量甚至更多。

考虑到美国财政部很可能不得不在债务上限上调或暂停之前减少债券发行,货币市场基金将有动力将更多现金存放在RRP,尽管私人回购市场利率更高。7月份也出现了类似的摩擦,当时交易商的资产负债表约束和担保回购限制导致使用反向回购工具变得棘手。

Tobias写道:“能力限制,以及交易对手风险限制,有可能将货币市场基金资金推入RRP, 阻碍流动性再分配过程。在需求持续增长之际,这实际上减少了回购融资的供应。”

尽管大多数华尔街策略师都在美联储资产负债表收缩应该何时结束的问题上达成一致——2025年第一季度,但要确定美国政府何时会耗尽资金(即所谓的X日期)却变得更加困难。

在特朗普赢得大选之前,策略师们的初步预测将X日期定在2025年8月左右。现在,一些人说这个日期更有可能提前,在第二季度的某个时候,因为共和党已经控制了白宫和国会。

尽管如此,所有这些不确定性将使美联储衡量QT短期利率风险的能力更具挑战性。加拿大皇家银行资本市场策略师预计,美联储将在2025年下半年叫停QT,并指出政策制定者的言论表明,缩表还有很长一段路要走。

以Steven Zeng和Matthew Raskin为首的德意志银行策略师表示,政策制定者可以考虑加强市场监测,确保流动性支持工具准备就绪、进一步放慢第二轮缩表的步伐,以及暂停缩表直到债务上限问题得到解决,或者提早结束缩表,不过他们认为后两种选择不太可能出现。

富国银行策略师Angelo Manolatos表示:“扩大资产负债表很容易。缩表却很难。”

海量资讯、精准解读,尽在新浪财经APP

海量资讯、精准解读,尽在新浪财经APP

责任编辑:郭建 金融类股票是哪些股票